Achteraf lijkt het allemaal zo evident om uit te leggen. Je moet investeren in een beleggingssector als de waarderingen ultragoedkoop zijn, wanneer iedereen de sector mijdt als de pest en wanneer er complete apathie heerst.

We hebben herhaaldelijk gezegd hoe uitzonderlijk de apathie was in de goudmijnsector rond de jaarwisseling.

Maar hoe eenzaam is de belegger die aandelen op het dieptepunt koopt...

En hoe talrijk zal het peloton van beleggers aandikken naarmate de sector of dat beleggingsthema weer populair wordt.

Veel beleggers zijn al gerustgesteld als ze tegenwoordig geen verlies lijden. In de huidige marktomstandigheden is 1% of 2% winst halen mooi. 3 à 5% rendement is een succes.

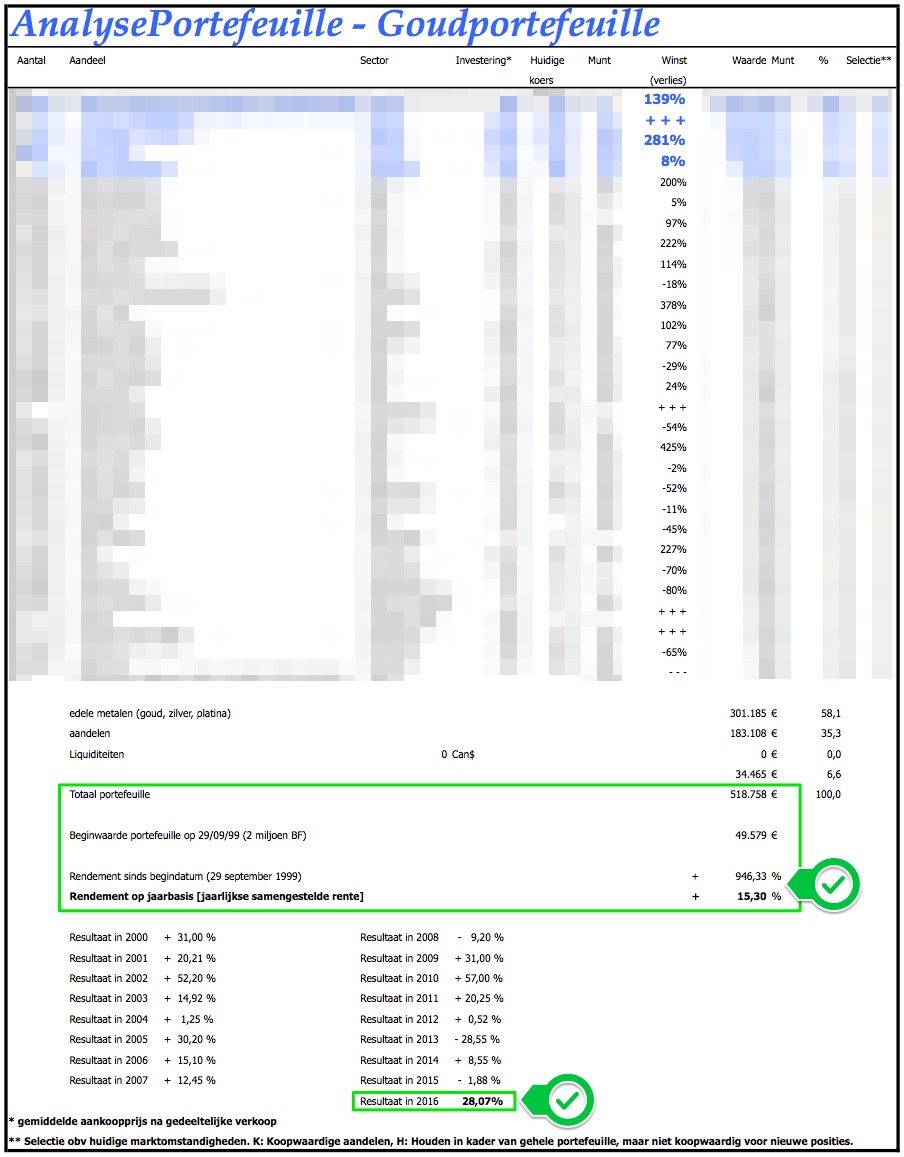

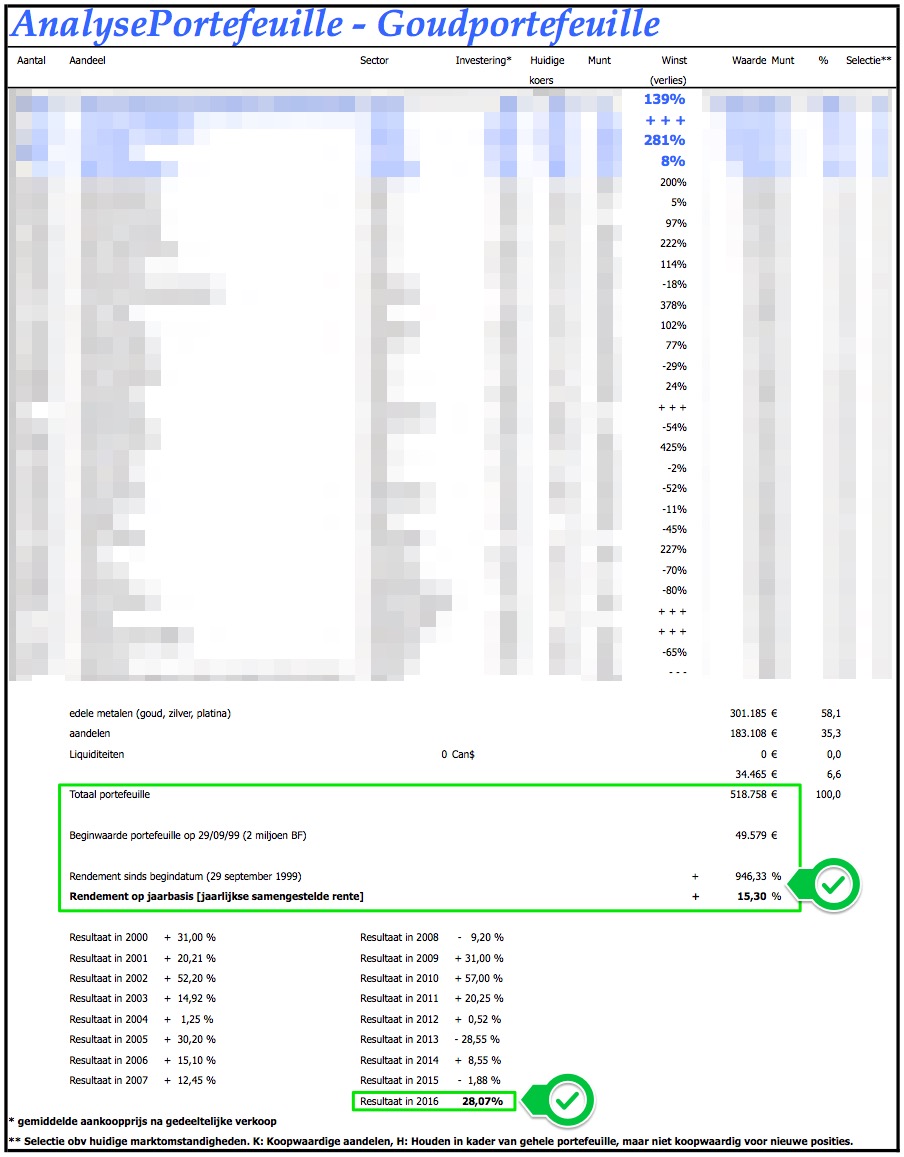

De AnalysePortefeuille stoomt door en behaalde sinds begin dit jaar 28% winst.

De AnalysePortefeuille: in de kopgroep, tegen de wind in en op de kasseistroken. Het beleggingspeloton heeft een grote achterstand en er zijn al een paar valpartijen geweest.

Soms is het beter met je neus in de wind te rijden dan met je neus op het wiel van diegene die voor je rijdt. Ook in de beleggingswereld.

We noemen dit avant-garde beleggen.

AnalysePortefeuille

De AnalysePortefeuille is avant-garde qua beleggingsstijl. Met de AnalysePortefeuille worden beleggingsopportuniteiten gezocht voordat de massa zich erop stort en de beurskoersen omhoog drijven. Op die manier worden bovengemiddelde rendementen gehaald.

De focus ligt op het beheer van de AnalysePortefeuille die intussen de kaap van 500.000 euro overschreed. Ons eigen vermogen in een beleggingsportefeuille. Gestart met 50.000 euro of 2 miljoen oude Belgische franken in 1999. Iedereen beslist voor zichzelf of het de moeite waard is om de voorbeeldportefeuille als leidraad te volgen.

De focus ligt dus op het beheer van de AnalysePortefeuille en via de nieuwsbrieven geven we onze visie op de financiële markten en hoe we ons positioneren met deze voorbeeldportefeuille.

Aan de recente rally in de goudmijnaandelen hebben we een forse kluif. Op enkele maanden tijd zijn er drie aandelen uit de AnalysePortefeuille overgenomen. Dit is nog maar het begin van een overnamegolf in de sector.

Veel tijd en energie gaat nu naar het analyseren en selecteren van alternatieven voor de overgenomen aandelen. Er zijn zoveel rommelbeleggingen en slecht geleide bedrijven dat een goede aandelenselectie nog steeds cruciaal blijft.

De 28% winst die we behaalden was dan ook in grote mate te danken aan een specifieke activa-allocatie, een uitstekende aandelenselectie én een goede markt-timing. Om het in droog financieel jargon te zeggen.

Maar het recente succes is verre van een lucky shot als je een oog werpt op de behaalde rendementen van de afgelopen 17 jaar.

Recente Analyse Nieuwsbrieven

De voorbije maand zaten we niet stil wat betreft nieuwe beleggingsanalyses. Op de website leek het misschien wat kalmer, maar er verschenen 4 nieuwsbrieven voor abonnees met nieuwe beleggingsanalyses. Hieronder volgt nog even een (zeer) korte inhoud.

Analyse nr. 1632: Uiteraad een diepere analyse van het overnamebod op Claude Resources (eerder ook al gecommuniceerd op de website). Positie behouden of verkopen? Een eerste kijk op mogelijke alternatieven.

Analyse nr. 1633: Over hét grote probleem voor spaarders en de evidente winnaar bij negatieve rente. Over zilvermijnaandelen én een gedetailleerde analyse van een ondergewaardeerd goudmijnaandeel (goudreserves gewaardeerd aan 10$ per ounce).

Analyse nr. 1634: Een nieuwe analyse met betrekking tot het overnamebod op Claude Resources, mogelijke alternatieven én updates van enkele aandelen in de AnalysePortefeuille.

Analyse nr. 1635: Over hoe beleggingsfondsen bepaalde beleggingsthema's maken of kraken. En hoe de fondsen zelf gemaakt en gekraakt worden. Over de implicaties op bepaalde beleggingsthema's. En een update van enkele aandelen uit de AnalysePortefeuille.

Winst nemen en daarna?

Is 28% winst voor een beleggingsportefeuille niet gewoon een lucky shot?

Terwijl de meeste aandelenbeurzen sinds begin dit jaar flirten met de rode cijfers of zelfs forse verliezen tonen, kan dat toch bijna niet anders?

Het kan wel écht anders. Dit is de 8ste keer in 17 jaar dat de AnalysePortefeuille met een rendement noteert van meer dan 20%. Ook wanneer de beurzen het slecht doen, kan je als belegger succes boeken.

Dat bewezen we al in de negatieve beursjaren 2001 en 2011 toen we ook telkens meer dan 20% rendement maakten. Het kan dus echt wel anders, als je openstaat voor tegendraads beleggen. Nieuwe lezers vinden meer informatie over de AnalysePortefeuille op deze pagina.

Moeten we niet gewoon alles verkopen en voor de rest van het jaar op onze lauweren rusten?

Dat zou inderdaad de gemakkelijkste optie zijn. Voor eventjes. Maar wat is het alternatief dan?

Alle kapitalen en winsten deponeren op een spaarrekening die nu al geen rendement biedt en waarop we binnenkort geld zullen moeten betalen (negatieve rente)?

Terwijl de inflatie opnieuw begint te stijgen is dat toch vragen om je geld te laten ontwaarden.

Bovendien herbergen spaarrekeningen nog steeds het torenhoge risico bij het bankroet van een bank. Parlementen hebben bail-in wetgeving goedgekeurd waarbij spaarders bij een volgende bankencrisis voor verrassingen zullen komen te staan. Momenteel lijkt het rustig, maar het Europese bankensysteem is meer dan ooit gebaseerd op een fraude-systeem dat niet zal standhouden.

Conclusie: de belegger ploegde voort.

Abonneren op Analyse kan via de volgende pagina.

Via de website www.analyse.be kunt u ook een gratis proefexemplaar aanvragen.

P.S.: De e-mailfunctie die lezers automatisch op de hoogte brengt van nieuwe berichten op de website is NIET meer actief vanwege technische redenen. Intussen werken we aan een nieuwe mailapplicatie. Bedankt voor uw begrip.

Gerelateerde nieuwsberichten

Heeft u een vraag?

Aarzel zeker niet om ons te contacteren of neem een kijkje in onze Veelgestelde vragen.

Contact